Existuje hned několik způsobů, jak si nastřádat na důchod. Využít můžete produkty, které byly za tímto účelem zřízené a nesou označení důchodové spoření, nebo lze spořit třeba formou stavebního spoření či vkladů do státních dluhopisů. Na své stáří bychom tak jako tak měli myslet a připravovat si na toto životní období finanční rezervu. V následujícím článku se podrobně podíváme na rozdíl mezi penzijním připojištěním a doplňkovým penzijním spořením. Probereme také, komu se vyplatí přejít z transformovaných fondů do fondů účastnických a proč.

Penzijní připojištění vs. doplňkové penzijní spoření

Ať už je řeč o penzijním připojištění nebo o doplňkovém penzijním spoření, v obou případech hovoříme o spořících produktech, které spadají do kategorie označované jako důchodové spoření. Najdeme mezi nimi také mnoho společného. Státní příspěvek, možnost příspěvku zaměstnavatele, daňové úlevy a možnost jednorázového výběru v 60 letech platí pro obě varianty spoření.

Penzijní připojištění (neboli transformované fondy) bylo prvním z nástrojů důchodového spoření a dneska už se vám jej sjednat za žádných okolností nepodaří. Vystřídalo jej totiž doplňkové penzijní spoření. Penzijní připojištění bylo možné zřídit pouze do konce roku 2012. Od 1. ledna 2013 již lze uzavírat pouze doplňkové penzijní spoření. Transformované fondy umožňují čerpat tzv. výsluhovou penzi (možnost výběru poloviny naspořených prostředků) po 15 letech spoření. Doplňkové penzijní spoření tuto možnost nemá. Hlavní a zásadní rozdíl v obou variantách ale spočívá ve strategii, se kterou se účastníkům úspory zhodnocují.

Inflace. Skrytý nepřítel důchodového spoření

Každý spořící produkt, a nemusí se jednat zrovna o důchodové spoření, by měl vaše finanční prostředky zhodnocovat. Jak moc se mu to daří, či nedaří nám prozradí jeho výnos. Nahlížet na zhodnocování peněz pouze tímto způsobem se ale nemusí vyplatit. Málo kdo si totiž uvědomuje, že důležitou roli hraje kromě samotného výnosu ještě inflace. Ta vám z vašich uspořených peněz postupně ubírá na hodnotě, a s tím je při volbě správného důchodového spoření nutné počítat.

Pokud si stále ještě spoříte v rámci transformovaných penzijních fondů, měli byste počítat s tím, že inflaci tyto spořící produkty nepřekonají, a pokud se podíváme na podstatu jejich fungování, tak vlastně ani nemohou. Jejich strategie jim to ze zákona nedovoluje – penzijní společnost nesmí účastníkům na konci roku nikdy připsat záporné zhodnocení. Výnos musí být v každém hospodářském roce kladný nebo nulový, i kdyby to měla penzijní společnost dotovat ze svého. A to je důvod, proč se penzijní společnosti při správě transformovaných fondů drží tak moc při zdi a investují co nejkonzervativněji.

Výnos transformovaných penzijních fondů přináší reálnou ztrátu

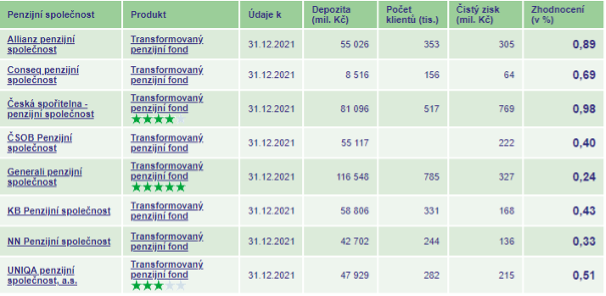

Aktuální výsledky fondů penzijního připojištění budou známé až na jaře, my si ale můžeme jejich výkon ukázat na výsledcích za předcházející období. Průměrný roční výnos 1 % by byl mizerný i v případě, kdyby se inflace pohybovala v mezích inflačního cíle ČNB (2 %), průměrná míra inflace však byla v roce 2021 3,8 %, a v roce 2022 dokonce neuvěřitelných 15,1 %. Tak nízké zhodnocení bere argumenty i těm, kteří by chtěli oponovat tvrzením, že je zde přeci státní podpora.

Zhodnocení transformovaných fondů za rok 2021

Zdroj: finparada.cz

Podtrženo, sečteno – reálný výnos transformovaných penzijních fondů je záporný a lidé, kteří si v těchto penzijních fondech spoří dlouhodobě, prodělávají bezmála desítky procent. Na důchod si v těchto fondech přitom spoří stále asi 2,8 milionů lidí. Ti, kteří mají deset a více let před důchodem, by měli zvážit, zda nepřišel vhodný čas zajistit se na penzi jiným způsobem.

Doplňkové penzijní spoření

Účastnické fondy neboli doplňkové penzijní spoření nabízí na rozdíl od výše zmiňovaných fondů výběr z více strategií. Díky tomu si může každý zvolit, která strategie mu vyhovuje a co od důchodového spoření očekává. Na výběr je konzervativní, vyvážená i dynamická strategie. Tím, že střadatel může investovat dynamičtěji (za cenu vyššího rizika), může potenciálně dosáhnout vyššího zhodnocení.

Výsledky doplňkového penzijního spoření si ukážeme opět na číslech z předcházejících let. Z dat Asociace penzijních společností vyplývá, že transformované fondy penzijního připojištění vytvořily do konce roku 2021 celkový zisk ve výši 2,132 miliardy, zatímco účastnické fondy v doplňkovém penzijním spoření vydělaly 2,430 miliardy, a to i přesto, že v těch transformovaných stále leží více než 82 % úspor klientů a jen necelých 18 % se nachází v novějších účastnických fondech.

Doplňkové penzijní spoření sice nenabízí jistotu nezáporného zhodnocení a v některých letech se díky zvolené strategii klidně můžete dostat i do mínusu, ovšem na rozdíl od první formy důchodového spoření mají dlouhodobou perspektivu překonávat inflaci.

Kdo by měl uvažovat o přechodu do doplňkového penzijního spoření?

Z důvodu vyšší volatility by měli přechod do doplňkového penzijního spoření zvážit především účastnici, kteří mají krátce před odchodem do důchodu. Pro ty by nemuselo být rozhodnutí o změně výhodné.

Naopak u účastníků, kteří mají do důchodu deset a více let, nedává setrvání v transformovaných fondech téměř žádný smysl. Takto dlouhá doba je totiž pro vyrovnání případných poklesů dynamičtějších strategií obvykle dostatečná, díky čemuž mohou účastníci dosáhnout vyššího zhodnocení. Ukážeme si to na výsledcích loňských výsledcích, tedy z roku 2022.

V uplynulém roce bylo zhodnocení penzijních fondů negativně ovlivněno celkově špatnou hospodářskou situací. Dynamické fondy doplňkového penzijního spoření uzavíraly rok průměrně s výsledkem –10,94 %, vyvážené pak –6,24 %. Jak jsme si už ale vysvětlili, u penzijního spoření je důležitá dlouhodobost. Za deset let své existence jsou v novém systému penzijního spoření nejziskovější dynamické fondy s průměrným ročním výnosem 4 %. Zvládají tak v průměru každoročně porážet inflaci i poté, co v minulém turbulentním roce dosahovala poprvé od devadesátých let dvouciferné hodnoty.

Chcete si být jistí, že se na stáří zajišťujete efektivně? Ráda s vámi projdu detailněji vaše smlouvy a vymyslíme společně případné změny.